A fenti kérdésre egy klasszikust, Németh Szilárdot, idézném: a napnál világosabb, hogy (nem Soros) igen. A kérdés csak az, hogy mikor. Szinte minden héten megjelenik a Portfolion vagy más gazdasági bulvárportálon, hogy jaj, XY, aki a 2008-as válságot is megjósolta (!itt ez a szó nagyon lényeges!), most azt mondja, hogy a kínaiak/bitcoin/USA/hitelek stb miatt itt a nyakunkon az új.

Ezt én annyiban cáfolnám- bár nem vagyok az, aki a 2008-as válságot megjósolta-, hogy egy olyan válságnak a kitörésére mostanában nem nagy az esély. Az érvem elég egyszerű, és szinte minden tudományos alapot mellőz: kevés idő telt el ahhoz, hogy a vezető pozícióban lévőknél ennek az esetnek az emléke elhalványuljon.

Ez persze nem azt jelenti, hogy kisebb, akár egyes földrajzi területet vagy gazdasági szektort érintő válság ne alakulhasson ki. Emlékezzünk arra, hogy a ’29-33-as világválságot követően több, mint 70 év kellett egy hasonló fertőzöttséget okozó válsághoz. Ez többek között annak is köszönhető, hogy a vezető közgazdászok, gazdasági vezetők emlékezetében igen élesen élt az ételért sorban állók képe. Ezt minden lehetőséget kihasználva szerették volna jó sokáig elkerülni. Természetesen voltak kisebb, helyi válságok, de ezek nem terjedtek el. Ilyen volt például a 90-es évek, amikor is több helyi válság is felütötte a fejét (mexikói, orosz, dotcom lufi), de egyik sem volt képes arra, amire a 2008-as. Majd egyszer annak az okairól is írok, mert a jövőre nézve elég érdekesek a folyamatok, amik végül egy világválsághoz vezettek.

forrás: thechive.com

Szóval röviden összefoglalva: válság lesz, csak a mikor és a honnan indul el a kérdés. Nem hiszem egyébként, hogy a következőre megint 70 évet kell majd várni, mivel az információs technológiának köszönhetően szinte minden össze van kötve, ennek a negatívuma az, hogy egy bedőlés gyorsan dominóhatást tud elindítani. Igaz a pozitívuma is az, hogy ezt a dominóhatást gyorsan meg is lehet állítani (már ha időben észreveszik.)

Nézzük meg röviden, hogy mi alakíthat ki gazdasági válságot, és most hol lehetnek a gyújtópontok. Abszolút ismeretterjesztési céllal írom most ezt le, azért ez nem lesz egy tudományos dolgozat.

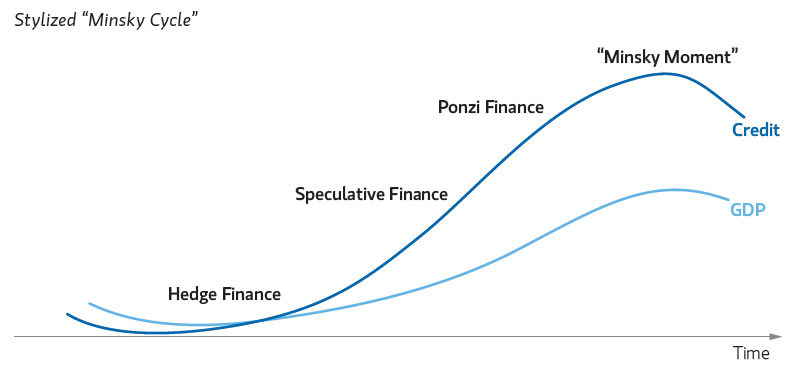

Én saját meggyőződésem, hogy Hyman Minsky annak idején elég jól elkapta a fonalat a „financial instability hypothesis”-ével (mondjuk a pénzügyi instabilitás hipotézissel). Ennek a lényege röviden az, hogy 3 féle finanszírozást különböztet meg:

- hedge financing (kb. fedezeti finanszírozás)- ez a legbiztonságosabb, amikor is a cég a jövőbeli cashflowra támaszkodva fizeti vissza minden kölcsönét. Ez értelemszerűen nagyon korlátozott hitelfelvételt és egy egészséges profitot jelent (és adott esetben a fejlődés beszűkülését is).

- speculative financing (spekulatív finanszírozás)- ez már kockázatosabb, amikor is a cég a cashflowra támaszkodik a tartozás kamatainak kifizetésénél, de a tőkét folyamatosan megújítja (ehhez talán a hitelkártya vagy folyószámla hitel talán a magánember életében a legközelebbi példa). Ez lehetőséget nyújt nagyobb, kockázatosabb beruházásokra, de csak addig működik, amíg a gazdaság pörög, de egy lejtmenet már stresszt fog hozni.

- Ponzi financing (Ponzi finanszírozás- valójában egy csaláshoz hasonló rendszer)- ez a legveszélyesebb, ekkor a cashflow sem a kamatokat, sem pedig a tőkét nem fedezi, a cég csak arra kvázi fogad, hogy a fedezetet nyújtó eszköz értéke elég lesz ahhoz, hogy a kötelezettségeket fedezni tudják belőle. Ha ez nem sikerül, akkor a rendszer megbukik.

Ezeket figyelembe véve három olyan gyújtópontot fogok most bemutatni, amire többen az utóbbi időben rámutattak.

Az első ilyen a bitcoin, az ún, kriptovaluta. Ez egy igen érdekes dolog, nehéz megmondani, hogy ez spekulatív vagy ponzi finanszírozási pontba esik. Mivel a pénznek nagyon egyszerűen annyi az értéke, amennyit fizetnek érte a piacon, vagyis a kereslet-kínálat dönti el, hogy mennyit fog érni. És persze az, hogy hol lehet felhasználni, de mivel sokan pénzmosásra használják, és általában az ember nem a 10,000 dolláros kis vagyonkáját akarja tisztára mosni ezzel, így a kereslet eléggé megnőtt, viszont az ún. bányászat elég nehéz lett, és elvileg hamisítani sem egyszerű, ezért az árfolyam az egekbe szökött. Itt a probléma az, hogy állati nagy a volatilitása, vagyis nagyon változékony, emiatt nagy a kockázata is. Másik igen komoly kockázat, hogy míg a normál valuta esetében általában van egy központi szerv (jegybankok legtöbb esetben), akik valamilyen politikát követve beavatkozva a piaci folyamatokba, hogy a valuta értéke ne fluktuálódjon nagyon, itt ez nincs meg. Engem igencsak érdekel, mert ez végül is egy közgazdasági próba arra vonatkozóan, hogy a kereslet-kínálat (a szabadpiac) hogyan alakítja a dolgokat. Mindenesetre ez a későbbiekben komoly veszélyeket rejthet.

A második ilyen gyújtópont Kína, vagyis a kínai gazdaság. Itt az hitelezést szokták felhozni példaként, ami ugye a 2008-ban is a gondot okozta. Abszolút magán meglátásom, és töredelmesen bevallom, hogy ezzel mélyebben nem foglalkoztam, de szerintem ez itt nem fog világméretű „járványt” okozni. Annyi lehet, hogy visszaesés lehet emiatt a világgazdaságban, talán egy-két pénzügyi szektorban néhány szereplő eltűnik majd, csak Kína nem fog gazdasági világválságot okozni. Két dolog miatt: egyrészt a hitelezés onshore renminbiben van nagyobb részben, vagyis belföldi yuanban, amire a kínai kormánynak elég nagy a ráhatása. Mivel Kína kommunista ország, így a demokráciából eredő döntési rendszer nincs, gyorsan és könnyen tudnak döntéseket hozni, és elég gyorsan be is tudnak avatkozni. Másrészt Kína nem egy nyugati –kapitalista- gazdaság, így azok a folyamatok, amik a kapitalista gazdaságokban nehézséget okozhatnak, itt nem biztos, hogy olyan nagy lyukat ütnek.

Ezt a rendszert én spekulatívnak nevezném.

forrás: https://economicsociology.com

A harmadik pedig az árnyékbanki rendszer, ami már az előző válság alatt is komoly problémákat okozott. Bár azóta szabályozásokkal próbálkoztak mederbe terelni ezt a rendszert, de még mindig vannak kihívások. Az árnyékbanki rendszer röviden ugyanazt csinálja, amit a normál banki rendszer, vagyis hosszú távon hiteleznek likvid (rövid távú) kötelezettségekkel. Csakhogy amíg a normál banki rendszer a hitelezéshez szükséges összeget betétekből gyűjti, addig az árnyékbank egy sokkal bonyolultabb, sokszor többszereplős láncolaton keresztül jut ehhez a tőkéhez. Emiatt ha a láncban egy szereplő bedől, akkor maga a lánc szakad meg, és dől össze.

Maga a rendszer egyébként egy finanszírozási alternatíva is lehetne, amennyiben sikerül úgy megregulázni, hogy a rendszerből fakadó kockázatokat a szereplők bevonásával minimalizálják. Mivel ez itt nincs rendesen szabályozva, adott esetben lehetőséget nyújt bizonyos szereplőknek, hogy a ponzi finanszírozást kezdjék el, ezzel is maximalizálva a saját hasznukat, de a rendszerre vonatkozóan egy fertőzést indíthatnak el.

Saját meglátásom, hogy a nagy válságok mindig valami új rendszer beállása előtt jöttek, vagyis a válságok mindig egy komplett rendszer megváltozásával jártak, ha nem is rögtön. A ’29-33-as válság után az aranyrendszer bukott meg, igaz a második világhaború miatt ennek azért kellett egy pár év. Most szerintem az árnyékbanki rendszer van kialakulóban, és ennek lesz egy evolúciója. Ha ezt a gondolatot követem, akkor a következő válság a bitcoinból fog indulni, és a kriptovaluta lesz a következő vívmány, ami utat fog így törni magának. Persze ez abszolút spekuláció, maximum filozófiai okfejtés, semmi több.

Egyet teljes bizonyossággal állíthatok: ha bárki meg tudná mondani, hogy mi fogja okozni a következő válságot, akkor nem lenne következő válság. Már ha az az ember, aki ennek a tudásnak a birtokában van, ráhatással van a gazdaságot vezetőkre.

És csakhogy legyen valami magyar vonatkozás is, drága jegybankelnökünk is jobban járna, ha a gazdasági történelemmel foglalkozó könyveket olvasna, és nem csak Frei Tamás: A bankár című könyvét…